Vajon miért gyengül a forint? Véleményem szerint nem véletlen, viszont direkt van. 🙂 Mi lesz most az euró árfolyammal vagy a frank árfolyammal? Elszállunk az egekbe és csődbe megy az ország, ahogy a főáramlatú média mondja világszerte? Ennyire nagy lenne a gáz? Vagy mégsem?

Őszintén szólva nem akartam cikket írni erről a témáról, mert ennek aktuálpolitikai vonzata is van (ott pedig elég megosztott a társadalmunk és a megosztásban nem kívánok részt venni!), de azt veszem észre, hogy a fősodrású médiában nem tisztán van lekommunikálva a helyzet (irányított nagyon a véleményalkotás), és az emberek többsége végtelenül haragszik azért (=önmagával tol ki :)), mert Magyarországon parázs helyzet állt elő. Pedig az egész morgolódásnak és elégedetlenkedésnek az oka az, hogy a hozzám hasonló sok-sok józsibácsi nem érti az egyes szereplők funkcióját. Magyarul nem tiszta a fejekben az, hogy mi egy pénzügyi és mi egy kormányzati rendszer szerepe és leginkább hatásköre. Erről fogok ebben a cikkben írni. Nem lesz rövid, de mire a végére érsz, olyan tiszta lesz a kép, mint egy nyári, felhőtlen égbolt. Legalábbis igyekszem olyanná tenni.

Elölről kell kezdenem, hogy olyanok is megértsék, akik most olvasnak először gazdasági témájú írást. Nagyon lassan írtam, mert nem tudom, hogy tudtok-e gyorsan olvasni. 🙂

A helyzet a következő:

Magyarországon kétszintű bankrendszer van. Van a központi bank, másnéven jegybank (=Magyar Nemzeti Bank), és van a kereskedelmi bankhálózat (OTP, Erste, Raiffeisen, stb.), amely a hitelezéssel, betétgyűjtéssel és egyéb pénzügyi műveletekkel foglalkozik.

A kereskedelmi bankok – ahogy már írtam korábban is – a hitelezésből élnek, ami a pénzmultiplikátor (=banki pénzteremtő képesség) miatt sokszoros bevételi lehetőséget (=levegőből kreált számlapénzért munkával visszafizetett kamatjövedelem) tesz lehetővé rendkívül alacsony kockázattal. Elhelyezed a betétedet 5%-os kamatra, a bank kiadja 15%-osra, ráadásul többszörösen. Nagyon jó buli. Bocsánat, hogy még egyszer leírom, de ez kulcsfontosságú infó a „válság” megértéséhez: a banki pénzteremtés lehetőséget nyújt arra, hogy a bankban elhelyezett betétek akár 20x-osát is kihelyezzék (amennyiben a kötelező tartalékráta csak 5%), de persze ennyit nem helyeznek ki, hanem csak 4-5x-ös pénzt, különben stabilitási kockázatok lépnek fel. (Bár ezt a fogalmat elsősorban az országok gazdaságpolitikájának elemzésekor hallod leggyakrabban.) A kereskedelmi bankrendszer olyan pénzt ad ki hitelbe (munkával megfizetendő kamatért cserébe), ami a semmiből jött létre egy hitelszámlán. (Erről a Mi a pénz? c. bejegyzésemben is írtam már). Ha jól megy a hitelezés, annyira megéri ezt csinálni, hogy érdemes minden sarkon bankfiókot nyitni. Kiskőrös belvárosában pl. 11 kereskedelmi bankfiók van (vagyis lehet, hogy már csak „volt”), annyira jó buli ez. (Pedig Kiskőrös nem egy világváros.) Nem csoda tehát az sem, hogy a hitelezés visszaesése miatt csökkenteni akarták a meglévő kockázatokat is a túlnyomórészt külföldi bankok és rengeteg bankfiókot bezártak 2011 végén. Ez persze logikus lépés, amit néhány okosabb közgazdász már évek óta prédikál, hogy ez lesz, mert a túlzott devizahitelezés előbb-utóbb a sokat akar a szarka, de nem bírja a farka eredményre vezet. (Ha van egy kis időd, ez után a cikk után olvasd el az Ezért nő a szegénység c. bejegyzésemet is, mert ott bővebben kitérek erre.)

A jegybank legfontosabb szerepe – sok egyéb mellett, mint pl. infláció kezelése, pénzügyi szektor felügyelete, stb. – az, hogy az ország fizetőeszközének az értékállóságát szabályozza. Ezt más néven úgy is hívják, hogy a jegybank a forint árfolyamának stabilitásáért felel. Mivel rengeteg kereskedelmi kapcsolat van Magyarország és külföld között, ezért nem mindegy, hogy a forintnak éppen milyen az árfolyama a jelentős külföldi devizákkal szemben. (Ha túl erős a forint, akkor az rosszat tesz a hazai exportnak – mert sokba kerül forintot venni a külföldieknek azért, hogy magyar gyártású termékeket forintért vegyenek – , ha pedig túl gyenge a magyar fizetőeszköz, akkor az az importból élő vállalkozói réteg költségeit növeli meg, és ezzel a végfelhasználók, azaz a vásárlók kiadásait is. A vállalkozó ugyanis a drága import költségeit továbbhárítja a vevőkre. Ezt gondolom Ti is tapasztaljátok mostanság.) Nagyon fontos tehát olyan árfolyamsávon belül tartani a forintot, hogy az import-export egyaránt működni tudjon. Ezért felel a jegybank. Ez az ő fő legfőbb feladata.

Ahogy a mesterséges forintgyengítés című bejegyzésben már levezettem, a magas hazai állampapír-piaci hozamok és a gyenge forint rendkívül kedvező környezetet teremtenek a külföldi befektetőknek, akik az eurójukért, dollárjukért, svájci frankjukért (leginkább alacsony kamatozású devizájukért!) sok magas kamatozású, olcsó forintot kapnak. Befektetőként ez nagyon jó piaci ziccer, mert az állampapírok hozamát garantálja a magyar állam (mögötte a magyar állampolgároktól beszedhető mindenféle adókkal). Az állampapírok jegyzése jelenleg persze még nem hágott a tetőfokára, az Államadósságkezelő Központ (röviden: ÁKK) állampapír aukcióin ugyanis egyelőre még mindig nem vásároltak be a külföldiek. Véleményem szerint (!) azonban pontosan olyan helyzet előtt áll az ország, ahol ez megtörténhet. Jelenleg ugyanis azért kell IMF megállapodás mindenáron (az ide áramlani akaró nemzetközi tőkének), hogy legyen elég pénz kifizetni a (potenciálisan megvásárolható) állampapírok hozamait! Ha a magyar gazdaság nem muzsikálna jól a jövőben, de van IMF „hátország”, akkor tudunk honnan további eladósodásba (=hitelfelvételbe) fogni azért, hogy legyen miből fizetni a hozamokat. Ezt jelenti az, hogy védőháló. Ez a védőháló elsősorban nem Magyarországot védi, hanem a befektetőt. Mindenkit, aki állampapírt vesz, egy ilyen megállapodás biztosíthat arról, hogy meg fogja kapni a befektetett pénzét. Nézzük meg a következő grafikonokat, hogy könnyebb legyen megérteni a magyarázatot.

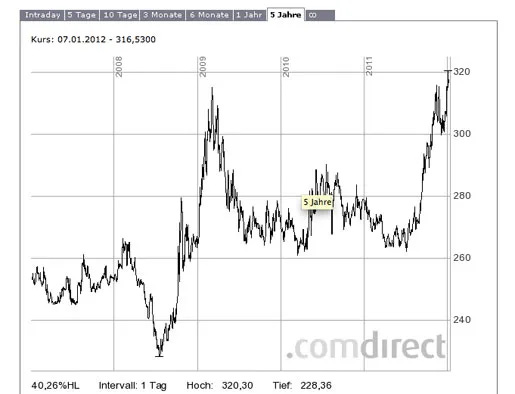

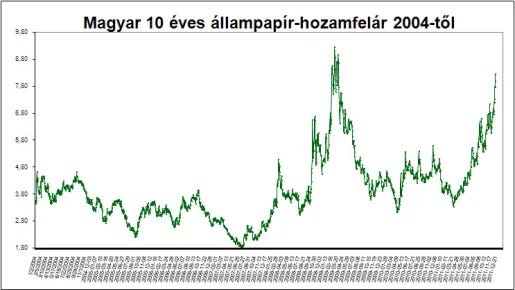

Az alábbi grafikonról ha nagyobb képet szeretnél, kattints a képre!

(A grafikonokért köszönet a MoneyMoon-nak.)

Mint ahogyan az az EUR/HUF grafikonon látszik, jelenleg ugyanolyan gyenge a forint az euróval szemben (sőt, még egy picit gyengébb is), mint amilyen 2009 tavaszán volt. Ha megnézitek a 10 éves állampapírok hozamfelárát, ott is látszik, hogy tulajdonképpen majdnem ugyanaz a helyzet, mint közel 3 évvel ezelőtt, 2009 tavaszán volt. „A történelem nem ismétli önmagát, de rímel” – mondta Mark Twain, állítólag. 🙂

Mi történt 2009. tavaszán? Nos, az történt, hogy a new yorki székhelyű Lehman Brothers befektetési bankház 2008. szeptemberi csődje utáni válság teljesen begyűrűzött Magyarországra is. A válság „hatására” a forint gyengülni kezdett és 2009. márciusára a 318 ft-os történelmi csúcsot elérte. A külföldi befektetők olcsón vették a sok-sok forintot, abból pedig magas hozamú magyar állampapírhoz jutottak. („Érdekes módon” a hozamfelárak tetőzése és a forintgyengülés csúcsa szinte ugyanarra az időpontra esett! Micsoda véletlen! 🙂 ) Az állampapírok hozamfelára egyébként azért emelkedett, mert a külföldi befektetőket akarta arra csábítani a jegybank, hogy forint vásárlásukkal visszaerősítsék a magyar fizetőeszközt. Ez működött is, de mivel akkor sem volt túl rózsás a magyar gazdaság helyzete, ezért biztosak akartak lenni abban a befektetők, hogy meg fogják kapni a pénzüket. Ennek volt köszönhető az, hogy 2009. tavaszán – pontosan az EUR/HUF árfolyam akkori történelmi csúcsán – készenléti hitelkeret szerződést kötött az akkori magyar kormány az IMF-fel 20 milliárd EUR-ról. Ez egy biztosíték volt az állampapírok hozamaira, s így az ezt követő 1 évben a 2010 nyári kormányváltásig 16 milliárdot le is hívott a magyar kormány, amely a Magyar Állam külső adósságát „egy picikét” megnyomta. (Az ország ugyan működött tovább – ez igaz – , de a politikai ígéreteket a folyamatosan növekvő államadósság miatt azért nem könnyű betartani, bárki is kormányozza az országot. Ezeknek az ígéreteknek a meg nem valósulását látjuk most.)

Lépjünk vissza egy kicsit a jegybankhoz. Ahogy említettem, a jegybank azért felel leginkább, hogy a magyar fizetőeszköz, a forint árfolyama normális szinten legyen a külföldi devizákkal szemben, vagyis hogy a forint ne legyen se túl erős, se túl gyenge. Amikor bármelyik extrém tartományt eléri, akkor általában jegybanki intervenció (=beavatkozás) következik be, ami annyit jelent, hogy a forint erősítése vagy gyengítése érdekében a jegybank forintot vásárol vagy ad el a devizapiacokon. A svájci és a japán jegybank az elmúlt évben meg is tették a saját jegybanki intervenciójukat, mert túl erősnek tartották az országuk fizetőeszközét és ez komoly visszaesést eredményezett az exportot illetően. A jegybank tehát azért felel, hogy az árfolyam stabil legyen és azért független, hogy semmilyen kormány ne befolyásolhassa azt, hogy ő megvédje az ország fizetőeszközének értékét. Csakhogy a magyar jegybank pont ezt nem teszi most meg. És bevallom, józsibácsi fejemmel nem értem, hogy miért nem. Vagyis értem, de a feltevésem nagyon elszomorít.

Jelen pillanatban a kormány intézkedései miatt a külföldi befektetők bizalma igencsak megingott Magyarországban. (Néhány közgazdász barátom szerint a makrogazdasági adatok egyáltalán nem tükrözik a nemzetközi hisztériát és a leminősítéseket, ezért ez valami másról szól. Még az említett MoneyMoon rendkívül tárgyilagos elemzője is többször utalt rá, hogy ő sem látja azt a makroadatokban, hogy miért ekkora a negatív kampány.) A lényeg viszont az, hogy egyelőre nem mernek (vagy inkább akarnak) idehozni túl sok pénzt, mert attól félnek, hogy nem fogják megkapni a profitjukat. Érdemes mindenkinek megérteni azt, hogy a befektető magasról leszarja azt, ha egy ország eladósodik, ő ugyanis profithoz akar jutni, s ezért kell az is, hogy legyen védőháló.

Mivel a kormány hezitál az IMF-fel kapcsolatban, ezért olyan sok a kérdőjel. A legnagyobb probléma viszont az – és itt van az, ahol a média információi igencsak félrevezetőek véleményem szerint – , hogy a Magyar Államot képviselő Magyar Nemzeti Bank, bár tudja, hogy a devizahitelesek szarban vannak és a vállalkozások is döglődnek a gyenge forint miatt, direkt nem akar közbeavatkozni a forint erősítésének oldalán. Meglátásom szerint ez okozza a kormány és az MNB közötti komoly súrlódást valamint az, hogy a magyar kormány által kért kvantitatív lazítást (=likviditás, azaz pénzpumpa a magyar gazdaságba) nem tudja megtenni az MNB. Arra ugyanis csak a FED-nek meg az EKB-nak van jogosítványa, hogy pénzt bocsásson ki a semmiből, a mi jegybankunk ilyen típusú likviditás fokozást nem tehet meg. De interveniálni (=devizapiacon beavatkozni a forint árfolyamának érdekében) azt tudna. Egy nemzeti érdekű (független) jegybank elsődleges célja, hogy az országot fizetőképesen és működő pályán tartsa és szerintem a jegybanki függetlenség körüli balhé is pont azért került elő, mert a Magyar Nemzeti Bank nem Magyarország érdekeit veszi előre (legalábbis nagyon úgy tűnik), mint ahogyan azt Svájcban és Japánban megtették. Javítsatok ki, ha logikai gikszer van abban amit írok, de objektíven én így látom a helyzetet. (Hangsúlyozom: nagyon fontosan tartom a jegybank függetlenségét, de azt is, hogy az ország érdekében legyen független, ne ellene!)

Egy pillanatnyi kitérő erejéig – csak, hogy tiszta legyen az, hogy mennyire manipulált a pénzvilág – nézzétek meg ezt a rövid bejátszást, melyben egy londoni tőzsdei elemző és trader (kereskedő), Alessio Rastani bevallja, hogy nem egészen az van, amit a közvélemény hisz, mert a Goldman Sachs irányít minden jelentős döntést. Ha megnézitek mi történt Görögországban és Olaszországban, akkor nyilvánvaló lesz, hogy igaza van. (Az ország vezetőit lecserélték olyan politikusokra, akik korábban a Goldman Sachs-nak dolgoztak. Sajnos én nagyon úgy látom, hogy ma már erről szól az ún. „szakértői” kormányzás. Jól megszakértik azt, hogy a várt profitok eléréséhez a megfelelő környezet ki legyen alakítva.)

Lenne egyébként egy nagyon jó megoldás, ami mindenkinek jót tenne véleményem szerint, de előbb egy alapvető tudnivalóra szükség van egyetlen mondatban, hogy mindenki értse az alábbi idézetes részt. Elnézést kérek mindenkitől, ha ez nagyon óvodás infó, de én Józsi bácsi vagyok és szerintem vagyunk még így egy páran. 🙂

Az államkassza – vagyis amiből egy ország működik – az adófizetők pénzéből (SZJA, ÁFA, társasági, iparűzési, stb. adók) szerez bevételt a működéséhez, vagy államkötvényt bocsájt ki (amelynek megvásárlói a saját tőkéjükkel finanszírozzák az államkasszát), vagy külföldről vesz fel hitelt. Egy bármilyen államnak ezek a fő bevételi, finanszírozási forrásai.

És akkor most a megoldás. Figyeljetek nagyon, mert ez logikailag szerintem zseniális! Bevallom, nem én találtam ki. Ahogy egy nagyon közeli kocsmázós cimborám mondani szokta: Ezen az ötleten Józsikám most beszarsz! 🙂

A hazai lakosság bankbetét állománya a mai napig elég magas (ezt csak tippelni tudom, de ha jól emlékszem 70-80% körül mozog), vagyis az emberek 70-80%-a a megtakarításait a bankba teszi be, mert azt tartja biztonságosnak és nem a pénz- és tőkepiaci lehetőségeket keresi. A bank az tuti, ezt tanultuk. 🙂 (Ha a banki pénzteremtés elképesztő profitlehetőségét figyelembe veszitek, szerintem nem véletlenül verték az emberek fejébe ezt sem! Minél több a bankbetét, annál több a kihelyezhető hitel és a – pénzteremtésnek köszönhető – többszörös kamatjövedelem is! Hogy egy kicsit fiatalosan fogalmazzak: Óriási kaszanova ez, gyerekek!) Tekintve, hogy most a rövid és hosszú lejáratú állampapírok magas hozama lényegesen több profitot nyújt bárkinek, aki a bankbetétek helyett állampapírba fektet, ezért csak annyit kéne tennie egy pénzügyi tekintélynek a gazdasági médiában, hogy kiáll és ezt mondja:

„Hölgyeim és Uraim!

Önök a pénzüket a bankban tartják, mert azt biztonságosnak gondolják. Szeretném, ha tudnák, hogy a bank lényegesen több hitelt helyez ki, mint az Önök által befizetett bankbetétek mennyisége és ezzel lényegesen növeli a kockázatát annak, hogy Önök felé fizetőképes legyen. Igaz, ezt a gazdaság működtetése céljából teszi, mégis ha mindannyian egyszerre szeretnék kivenni a pénzüket, gondban lenne a bank. Elég egy kósza hír, hogy tönkre megy egy bank, Önök megrohamozzák a bankfiókokat és kitör a pánik, hogy nincs pénz. Ez azért nem megy olyan könnyen persze, de azért tudjanak arról, hogy egy bankbetét sem teljesen kockázatmentes. Azért van az Országos Betétbiztosítási Alap (OBA -www.oba.hu) biztosítási határa is az Európai Unióba lépésünk óta 100 ezer EUR összegben meghatározva, hogy azért ne legyen 100%-os az Önök kockázata! Az OBA arról szól, hogy ha a bank becsődöl, önök 100 ezer EUR értékű forintot kaphatnak az aktuális árfolyamon, bármennyi pénz is volt a bankszámlájukon. (Már úgy értem, hogy ha több volt, mint 100 ezer EUR, akkor is max. 100 ezer EUR-t kapnak!)

Most jön azonban a lényeg: Az országunk szarban van, nincs lóvé finanszírozni a kiadásokat, ezért szükségünk van tőkére, ami működteti az államot és a gazdaságot. Mi lenne, ha segítenénk egymáson, vagyis együtt, önmagunkon? Önök kiveszik a bankból a pénzüket és magyar állampapírt vesznek rajta. Ezzel finanszírozást kap a Magyar Állam, Önök pedig lényegesen magasabb hozamot kapnak, mint a bankbetéteik esetében. Ugyan a privát kézben lévő bankszektor kamatjövedelme visszaesik, de mint ahogy nekik is, az országunknak is az elsődleges az, hogy működni és fejlődni tudjunk. A belső – lakosság általi – finanszírozás következtében stabilizálódna a fizetőképességünk, a forint árfolyama visszaerősödne a befektetők bizalmának növekedése következtében és az Önök devizahitele is olcsóbb lenne az erősödő forint miatt. Ezen a megoldáson mindenki nyer, ráadásul MI, ÖNMAGUNK segítünk a Magyar Államon! X hó Y napján állampapír aukció lesz az ÁKK-nál, jöjjenek és segítsünk közösen országunk helyzetén. Ismétlem, ezzel mindenki jól jár, kivéve a kereskedelmi bankszektort, de tisztelettel megkérjük őket, hogy értsék meg azt, hogy nekünk is a saját életben maradásunk az elsődleges!

Tisztelettel:

egy felelősséget vállaló pénzügyi szaktekintély”

Ezzel szemben statisztikák szerint a lakosság éppen most száll ki az államkötvényekből. (És ez történt 2008/2009-ben is!) Szerintem ez a megoldás teljesen logikus és mint említettem, nem én találtam ki. Nekem is elmondta valaki, aki sokkal okosabb mint én, de mivel úgy éreztem, hogy minden szava logikus és zseniális, ezért leírtam ide, hogy az olvasóim is megértsék ezt az összefüggést.

Visszatérve bejegyzésem eredeti témájához a forint tehát azért gyenge, mert az ország jelenlegi vezetésének döntései sértik a nemzetközi befektetői érdekeket és szerintem a jegybank elnöke is azért nem avatkozik be a forint erősödésének az oldalán, mert neki nem a Magyar Állam, hanem az EKB és a baseli BIS felé kell elszámolnia, ők meg nem akarják, hogy a forint erősödjön, leginkább a fent említett potenciális profitlehetőségek miatt. (Sajnos azt biztos forrásból tudom, hogy a mindenkori jegybank elnöke havonta jár ki instrukciókért ezekbe a pénzügyi intézményekbe. A kocsmában, ahová járok, megfordul néha egy-egy jól informált ember. 🙂 ) Szóval kedves barátom, pénz beszél, kutya ugat, vagy ahogy az angolszáz világban mondják: Follow the money trail! (Kövesd a pénz útját!)

Fontos megjegyeznem, hogy ezt a bejegyzést nem a kormány védelmében, vagy a kormányt támadók kritizálása céljából, hanem a józan ész és a gondolkodás érdekében írtam meg. Ne gyilkoljuk már önmagunkat felesleges szitkozódással, amikor egy kis megértés lámpát gyújthat odabent! 🙂

Én I. Józsi bácsi 🙂 minden politikai pártnak és kormányzatnak – legyen az jobb- vagy baloldali – támogatom azon törekvéseit és intézkedéseit, melyek védelmezik a természetes és normális „gazdasági vérkeringéshez” szükséges pénzügyi önállóságot. Lehet, hogy ebben konzervatív vagyok egy picit, de mint ahogy abban sem hiszek, hogy a saját családom eladósítása hosszú távon jó ötlet, így ezt a nagyobb családomban (=a nemzet, amelybe beleszülettem) sem tartom működőképes megoldásnak. Ezért vallom azt a nézetet, hogy a cselekvőképességünk növekedését az adósságaink visszaszorításában látom mind egyéni, mind nemzeti szinten egyaránt.

Sokakban felmerülhet a kérdés: de akkor most mi lesz a forinttal? Én erre azt mondom (de ez csak egy tipp), hogy ha a történelem valóban ismétli önmagát (és simán megteheti), akkor ha eléri a 10 éves magyar állampapír-hozamfelár a 2009 tavaszi szintet (ez rövidesen megtörténhet), akkor adjátok el az eurót és vegyetek forintot. (Forex piacon: EUR/HUF short selling, de napi grafikonon határozd meg a veszteség limitet, ne órás grafikonon! Vagyis hosszabb távon gondolkodj!) Továbbá 10 éves állampapírt is vegyetek, az sokkal többet hoz, mint a bankbetét! 🙂 A média mellesleg sok esetben pont azoknak a szócsöve, akik annak az ellenkezőjére akarnak buzdítani Téged, mint amiből igazi nagyot lehet kaszálni. A tőzsde ugyanis nullszaldós játék: amit mások nyernek, azt valakinek el kell veszítenie. És a vesztes szinte mindig a kis ember, a lakosság, mert hallgatja a hipnotizáló rádiót és szinte mindig bekajálja azt, ami propaganda… Hozzáteszem, hogy az eurózóna problémái – és az, amit a fenti videóban a tőzsdei kereskedő koma magyaráz – még lehetnek kihatással a forintra is, szóval a rövid távon profitálni akarók vigyázzanak! ***

A propagandaszerűen terjedő hírekkel kapcsolatban egyébként mindig az a plakát jut eszembe, amit évekkel ezelőtt az ARC kiállításon láttam:

*** Nagyon fontos: mielőtt bármilyen befektetési döntést hozol, azért kérd ki egy szakember véleményét is. Én csak Józsi bácsi vagyok, mint tudjátok, a fenti eszmefuttatás pedig egy vélemény. 🙂 Ezt muszáj volt ideírnom, különben még megbüntetnek. :))

Most pedig igyunk egyet a személyes és társadalmi adósságaink eltűnésére és a cselekvőképességünk növekedésére!

Egészségetekre! 🙂